“國貨自強”!為什么我國醫療器械能開啟創新大潮?

當我國大部分藥企還在me-too、me-better之路狂奔時,醫療器械領域已經進入了“國貨自強”的階段。

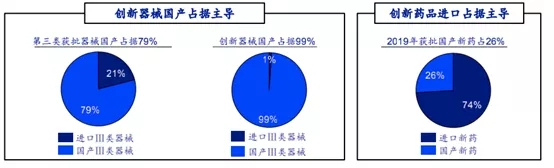

在醫藥領域,2019年NMPA批準了53個新藥,其中有39個都是來自于進口,而國產只占到了26.4%。而且這還是自2016年國家開始加速新藥審批速度以來首次創紀錄的比例。2020年上半年NMPA批準了27個新藥上市,其中有17個為進口藥,占比達63%。國內跨國藥企占據創新藥主導地位的局勢很難在短時間內被打破。

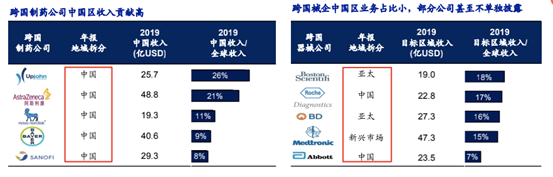

我國這個全球第二大醫藥市場已經讓跨國藥企賺的盆滿缽滿。輝瑞普強的中國區收入占其全球體收入的26%;阿斯利康的中國區業務收入占其全球收入的21%。并且跨國藥企仍在重押中國市場,安進就曾表示未來1/4的收入增長主要來自于中國和日本市場的擴張。諾華計劃在2024年在華業務翻番,未來5年在中國提交50個新藥申請。跨國藥企對中國市場的雄心進一步加劇了國內創新藥企的競爭難度。

資料來源:各公司2019年報,Wind,海通證券研究所

而反觀本土醫療器械領域,在競爭環境上承受跨國企業的壓力小的多。本土器械企業不僅占據了市場主動權,成為國內市場的主要玩家,而且在高端醫療器械領域已經有所突破,開始揚眉吐氣。

比如,在技術含量較高的第三類醫療器械方面,2019年共有1335項獲批,境內有1055項,占比達79.0%。并且,自2014年創新醫療器械特別審查程序開啟以來至2019年末,共73個創新器械獲批,其中國產72個,占比高達98.63%。在跨國器械公司在中國區的業績方面,也與跨國藥企在華表現截然不同,這些器械公司不僅在中國區的業務占比甚小,甚至部分器械公司都未單獨披露中國區收入。

截至2020年7月底,全國醫療器械上市企業達到69家。2019年我國醫療器械上市TOP10企業共計營收612.7億元。其中邁瑞醫療以165.56億元營收穩居第一,同比增長83.39%。

醫療器械板塊被市場看好。從2019年至2020年5月16日,wind醫藥行業整體漲幅66.39%,而申萬器械子板塊附加整體上漲達116%,明顯跑贏其他子板塊。并且,近年來中國醫療器械行業整體發展較快,2019年中國醫療器械市場規模達6000億元。近20年以來,我國醫療器械產業產值一直保持兩位數的增長,多數中低端國產醫療器械質量及性能已非常接近進口設備,完全能夠滿足多數醫院需求,部分高端國產設備性價比較高,亦能部分替代進口設備。

對于頭部器械企業來說市場空間巨大。2019年我國醫療器械上市TOP10企業營還遠小于當年全球醫療器械龍頭美敦力一家的營收2111億元。如果以成熟度較高的美國本土A股市場來看,美股過去40年,從1980年至今,醫藥行業漲幅前10的公司中,涌入的器械公司從1家變為5家。2010年-2020年醫藥漲幅前10 的公司中誕生了精密科學、德康醫療、阿比奧梅德、愛齊公司等牛股。

與醫藥企業me-too,me-better,然后再發力原研藥路徑類似。我國的醫療器械的發展之路也主要有三種模式,并且已經有不少可圈可點的企業涌現。

一種是以代理起家,然后逐步自主研發,并從低端走向高端。比如邁瑞醫療、安圖生物、邁克生物等。 成立于1991年的邁瑞醫療已經成為我國醫療器械行業的絕對領導者,2019年邁瑞醫療研發費用超過16億元,累計研發投入已超100億人民幣,中國醫療器械公司排名第一,市值已超3000億元。

在創業初期邁瑞醫療靠著當時深圳科技局提供的95萬元貸款,攻克難關,推出了公司第一款血氧飽和度監護儀,并從此走上了自主研發的道路。如今,邁瑞醫療的產品及解決方案已應用于全球190多個國家和地區。在國內市場,公司產品覆蓋中國近11萬家醫療機構。在國際市場,公司已贏得美國、英國、德國、法國、意大利、西班牙等國家醫療機構的認可。

邁瑞醫療董事長李西廷在接受媒體采訪時表示,如今,國內已經在監護設備、生化試劑等細分領域完成了進口替代,在血球、麻醉、呼吸、大型影像設備等領域實現了技術突破,但在超高端彩超、內窺鏡等領域國內還未能完全掌握核心技術。該公司計劃用10年的時間做到全球前20,用更長的時間擠進全球前10。

另外,是以微創醫療等為代表的主要從事技術含量較高的國產替代產品為主的企業。微創醫療已于2010年在港交所掛牌上市,其主營業務為醫療產品制造及銷售,覆蓋心血管及結構性心臟病、電生理及心律管理、骨科與軟組織修復、大動脈及外周血管疾病等領域。

還有一種就是本土創新新勢力,其部分國產原創甚至me better,啟明醫療、心脈醫療、聯影醫療、南微醫學就是其中的代表。8月4日,胡潤研究院發布了《蘇州高新區2020胡潤全球獨角獸榜》榜單列出了截至2020年3月31日全球成立于2000年之后、價值10億美元以上的非上市公司,聯影醫療作為醫療領域唯一的醫療器械獨角獸入選。聯影醫療成立于2011年,圍繞影像診斷及治療產品全線鋪開。其主要產品包括X射線計算機斷層掃描系統(CT)、數字化X射線成像系統(DR)、分子影像系統(MI)、磁共振成像系統(MR)。據了解,聯影醫療牽頭了“十三五”國家重點研發計劃數字診療裝備研發重點專項“新型MRI 梯度勻場系統研發”和“DR/CT 探測器專用集成電路研發”項目攻關醫學影像領域的關鍵核心技術和部件——下一代磁共振的梯度線圈、功率放大器、勻場技術,以及高端CT、高端DR探測器專用集成電路等,以實現高端醫學影像設備的自主可控。

這些通過不同路徑發展起來的器械龍頭,已經成為我國醫療器械創新發展的主力軍。海通證券表示,國產化率如果還在0-10%的過程,說明企業還在技術積累和布局渠道的前期階段。一旦某一器械的國產化率超過的20%-30%以后,將會突飛猛進,迅速進入30%甚至>50%的國產替代進程。而現在化學發光設備的市場占有率正在這一臨界點上,超過了20%,但是國產的試劑市占率還不到20%。

不過可以想見的是,在今年新冠肺炎疫情拉動的抗體檢測和發光試劑降價大勢下,國產替代的速度將會進一步提高。另外,還在國家政策大力支持下,以及我國企業生產的部分醫學影像、生化分析類中高端產品已日趨滿足國內市場需求的前提下,國產醫療設備進口替代率繼續提高。

二、心血管類本土創新企業大爆發 細分領域龍頭長期霸占市場

全球器械市值TOP10公司主營業務主要集中在包括心血管、骨科和IVD等領域。而我國本土器械企業也已在這些方面有了較為突出的表現。從創新活躍度來看,2014年國家創新醫療器械特別審查程序開啟以來,截止2019年末,共獲批73個創新器械,其中心腦血管器械27個,占比37%,分子診斷和影像分別為15、10個,占比21%、14%,其他領域有神經(7%)、眼科(7%)、外科(5%)、骨科(4%)等。截止2019年末,共獲批73個創新器械,其中心腦血管器械27個,分子診斷和影像分別為15、10個。

從資本反應來看,從2016年起我國醫療器械行業并購數已達到700起,累計并購金額超過230億美元。尤其是高值耗材中的心血管器械領域。比如TAVR領域心臟瓣膜獨角獸公司啟明醫療和心內介入器械龍頭公司康德萊醫械赴港獲得財務投資人基石認購,曾一度引發行業關注。還有,2019年藍帆醫療以13.9億元收購瑞士從事結構性心臟病介入瓣膜產品的企業NVT AG的全部股權;遠翼投資、國投創新、經緯中國、禮來亞洲基金等投資沛嘉醫療C輪1億美元融資,加速自身心腦血管介入平臺的建設等等。

外科微創化已經成為資本追逐的熱點。以微創介入治療的代表PCI(經皮冠狀動脈介入治療)為例,2007年我國PCI共有14.3萬例,同期新冠脈搭橋為1.8-2萬例。而到2017年,中國心血管病報告顯示全國PCI數量已經打到75.3萬例,2017年中國心外科手術和體外循環數據白皮書,同期冠脈搭橋術4.5萬例。行業重點公司愛德華生命科學也自2007年開始實現逆襲。2007年,愛德華生命科學顛覆式創新器械經導管心臟瓣膜Edwards SAPIEN在歐洲上市,自此公司進入發展快車道。其經導管主動脈瓣收入實現了爆發式增長,市值也一路上漲。自2000年以來公司市值從8.5億美元增長至439.9億美元,實現了51倍的增長,漲幅大幅領先標普500。

隨著近兩年耗材兩票制在全國推行,以及2019年開始實施耗材帶量采購,高值耗材流通環節進一步提升集中度和行業整合力度。而2019年心血管類器械公司的上市贏家,以及被資本青睞的諸多創新型企業,未來有望在產品和研發驅動上增加橫縱并購,以進一步降低進口比例。

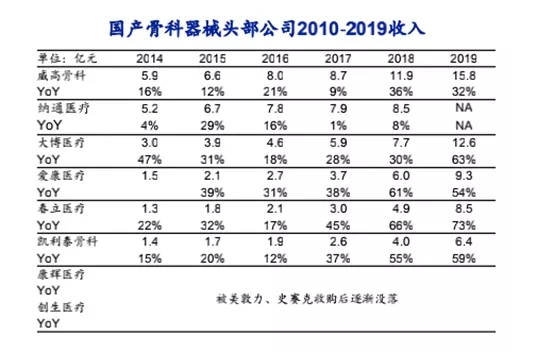

在骨科器械這一細分市場,國產器械則已經長期霸占市場。數據顯示,自2014年以來,頭部國產骨科公司有威高、納通、大博、愛康、凱利泰、春立,到2019年頭部骨科器械公司基本仍在頭部。其中,春立醫療(港股)股價更是實現了2年10倍幅。2019年,春立醫療收入為8.55億元,營業收入同比增長71.78%。春立醫療專注于骨科植入物市場,特別是關節類產品。

資料來源:Wind,納通科技信評公告及債券年報(2012-2018),威高股份年報(2014-2019),海通證券研究所

而系統集成則成為國產器械公司搶先布局的方向之一。例如,安圖生物2018年推出了中國第一條醫學實驗室磁懸浮全自動流水線,一度引發行業關注;邁瑞推出了SAL 9000全自動生化免疫流水線以及重癥監護室整體解決方案;萬孚則推出了集免疫熒光平臺、電化學的血氣、凝血、干涉生化這幾款儀器組合的“一平米實驗室”概念等。

我國醫療器械投資已經迎來了黃金時代。一方面,在全新的器械領域,如TAVR、結直腸癌早篩、可吸收支架、心室輔助裝置(人工心臟)等,國產企業先于外企獲批,國產占據主導,這也意味著未來我國器械增量市場很可能由國產占據主導。另一方面,在傳統的器械領域,本土器械已經在高端領域攻城略地,有所突破。比如在,化學發光領域,2019年國產企業邁瑞、安圖等收入增速遠快于IVD巨頭羅氏(<10%),聯影醫療在高端MRI、PET-CT等方面打破了進口壟斷。以上種種都意味著中國醫療器械存量市場國產替代已經開始有質的變化。

文章來源:海通證券《器械黃金時代:本土創新的崛起》